Estamos pillados con IBE en 6.11 pero no abrimos cobertura para cubrirnos esta vez. Mantenemos abierta la posición bajista y con ganas de abrir más posiciones bajistas en algún banco también (SAN o BBVA)

En el IBEX35 el momemtum cruza ya las medias de 20 y 33 sesiones y la media de 3 sesiones ha comenzado la caida (al menos ya ha cruzado la MM33).

En los últimos 12 días el volumen ha sido solo una vez superior a la media de 30 sesiones. Es decir, ha subido el precio con volumen escasito. La curiosidad la pone en que la media móvil de 200 sesiones en gráfico diario (linea roja) ha sido tocado el 23Oct, pero aun se mantiene debajo de ella.

Conclusión: Bajistas aunque los resultados de las empresas hayan sido muy buenas.

Esperemos alguna noticia sobre el barril de brent, ahora en 47$. Esperemos que baje unos dolares para que vuelvan los malos augurios.

Wednesday, October 28, 2015

Saturday, October 10, 2015

Ibex 4to trimestre 2015

La apertura del Ibex35 el 2 de Enero fue 10386,7. El viernes cerro en los 10309,6 después de una subida de 11% en 8 días de cotización. Estará el Ibex a finales de año 2015 por encima de su apertura de 2 de Enero?. A esta pregunta diríamos que si, siendo 100% bajistas hasta finales de año vemos peligrar los 9000 a cierre de año.

Nos fijaremos en el gráfico mensual para después bajar al diario. En el mensual he marcado 5 puntos interesantes que intentaré sacar conclusiones en ellas.

1.- EL MACD no marca ninguna tendencia. La señal y el macd van a la par mas o menos. Es decir, histogramas muy planos. El estocástico es descendente y el momentum es ascendente, unos meses de desconcierto en gráfico mensual. La idea en estos casos podría ser jugar en gráficos mas diarios y operar con osciladores como estocástico en ellas o simples máximos y mínimos de ese tramo.

2.- El histograma del MACD la tenemos en rojo desde Junio 2015. Punto interesante para cambiar de mentalidad y ponerse corto. Aparte nos ayudan el momentum que paso a cruzarse en Septiembre, aunque podríamos haber supuesto el cruce, viendo que el momentum esta muy lejos de estas dos medias por lo que el cruce es inesperado. El momentum esta por debajo de la MM30 desde mayo 2015. Este punto 2 nos da un punto de esperanza para ser bajistas hasta navidades

3.- Idéntico explicado en el punto5. El histograma del MACD pasa de verde a rojo y en este caso le apoya el estocástico. El cruce del momentum se dio un par de meses más tarde.

4.- Cuando se confirma el cruce del momemtum en el gráfico mensual.

5.- En el oscilador de momentum mensual, cuando la media simple de 20 cruza la media simple de 33 sesiones nos marca un warning. En este punto el momemtun mensual cruzo a la baja, dando un punto o fuerza a operar a la baja. A la vez, el MACD cruzaba la señal, dando un valor negativo al histograma del MACD (vamos que el histograma del MACD pasa de ser verde a rojo)

Dicho todo lo de arriba, ahondo mas en gráficos diarios (no adentramos a gráficos de minutos ya que el propósito es coger una idea a medio, hasta navidades mas o menos).

La bajada que ha marcado desde verano, desde que exploto China es evidente. No creo en gaps pero se marco un gap el 24Agosto desde el cierre de 23Agosto en 10271 y la apertura del 24Agosto en 9973 que ahora casualmente ha cerrado.

Dejando de lado la curiosidad anterior, el histograma del MACD esta en máximos (aunque el MACD esta muy deprimido), y que el histograma se mantenga con esa fuerza me cuesta pensar (Punto1 de la imagen inferior), la linea roja horizontal en el MACD es la marca de máximos históricos en gráfico diario.

Después, idem al MACD, el momemtum esta también en puntos máximos, como veis el viernes cruzo esa linea horizontal. Aunque en el punto 3 se vea que la MM20 aun esta ascendiendo fuerte sobre el MM33, pensamos que el índice no puede seguir con esa fuerza (MACD o Momemtum) y tiene que pinchar.

Como muestra de que el momemtum esta en máximos de mucho tiempo, añado el gráfico diario de 3000 sesiones y marco el tope que alcanzo ahora. Muy pocas veces en 11 años como se ve ha estado sobre ella durante tiempo.

Aunque puede dar algún coletazo al alza, lo bueno es que el gráfico ha entrado al canal de la bollinger de 20 sesiones con desviación típica de 2 y de echo esta tocando la linea superior en 10500 que esta alrededor de 2% de ahora. El índice había perdido el norte de la bollinger con el coletazo de China y no era capaz de entrar en ella hasta esta semana.

Conclusión: El que este largo, parece buen momento de deshacerse de todo. El que este con liquidez, parece buen momento para testear al mercado y poner unos cortos.

Nos fijaremos en el gráfico mensual para después bajar al diario. En el mensual he marcado 5 puntos interesantes que intentaré sacar conclusiones en ellas.

1.- EL MACD no marca ninguna tendencia. La señal y el macd van a la par mas o menos. Es decir, histogramas muy planos. El estocástico es descendente y el momentum es ascendente, unos meses de desconcierto en gráfico mensual. La idea en estos casos podría ser jugar en gráficos mas diarios y operar con osciladores como estocástico en ellas o simples máximos y mínimos de ese tramo.

2.- El histograma del MACD la tenemos en rojo desde Junio 2015. Punto interesante para cambiar de mentalidad y ponerse corto. Aparte nos ayudan el momentum que paso a cruzarse en Septiembre, aunque podríamos haber supuesto el cruce, viendo que el momentum esta muy lejos de estas dos medias por lo que el cruce es inesperado. El momentum esta por debajo de la MM30 desde mayo 2015. Este punto 2 nos da un punto de esperanza para ser bajistas hasta navidades

3.- Idéntico explicado en el punto5. El histograma del MACD pasa de verde a rojo y en este caso le apoya el estocástico. El cruce del momentum se dio un par de meses más tarde.

4.- Cuando se confirma el cruce del momemtum en el gráfico mensual.

5.- En el oscilador de momentum mensual, cuando la media simple de 20 cruza la media simple de 33 sesiones nos marca un warning. En este punto el momemtun mensual cruzo a la baja, dando un punto o fuerza a operar a la baja. A la vez, el MACD cruzaba la señal, dando un valor negativo al histograma del MACD (vamos que el histograma del MACD pasa de ser verde a rojo)

Para ver imagen en grande clickar sobre ella

Dicho todo lo de arriba, ahondo mas en gráficos diarios (no adentramos a gráficos de minutos ya que el propósito es coger una idea a medio, hasta navidades mas o menos).

La bajada que ha marcado desde verano, desde que exploto China es evidente. No creo en gaps pero se marco un gap el 24Agosto desde el cierre de 23Agosto en 10271 y la apertura del 24Agosto en 9973 que ahora casualmente ha cerrado.

Dejando de lado la curiosidad anterior, el histograma del MACD esta en máximos (aunque el MACD esta muy deprimido), y que el histograma se mantenga con esa fuerza me cuesta pensar (Punto1 de la imagen inferior), la linea roja horizontal en el MACD es la marca de máximos históricos en gráfico diario.

Después, idem al MACD, el momemtum esta también en puntos máximos, como veis el viernes cruzo esa linea horizontal. Aunque en el punto 3 se vea que la MM20 aun esta ascendiendo fuerte sobre el MM33, pensamos que el índice no puede seguir con esa fuerza (MACD o Momemtum) y tiene que pinchar.

Para ver imagen en grande clickar sobre ella

Para ver imagen en grande clickar sobre ella

Conclusión: El que este largo, parece buen momento de deshacerse de todo. El que este con liquidez, parece buen momento para testear al mercado y poner unos cortos.

Saturday, August 1, 2015

Dax histórico y perspectiva

Los grandes "jugadores" en esto son Estados Unidos, China, Alemania entre otras. En Europa, esta claro que el que manda es Alemania, por lo que revise el DAX.

Revise gráficos desde 1977, casi 40 años de histórico. Y solo una vez el MACD ha rondado estas marcas en el gráfico semanal (en el 2000 para dar seguida a una caída). Por lo que no me gusta nada esta cota que ha alcanzado el MACD en el gráfico semanal. Esta claro que esta vez la subida no ha sido tan espontánea como aquella vez, que parece que fue en vertical.

En 1 año y medio subió un 115% para después caer un 70% aprox dos años y medio. Esta vez la subida no ha sido tan larga desde Draghi comenzó la QE (subida de casi un 50% en medio año, pero la velocidad a año y medio es como si fuese 150% en año y medio. Con la salvedad que el MACD ha ido a cotas no vista anteriormente, por lo que aumentan las probabilidades de que el MACD caiga)

Y ahora tenemos China que ya ha roto por subir mas de 150% en año y medio (ya esta cayendo un 30% desde sus máximos) y existe el peligro de que el gobierno chino, no pueda parar la caída libre. El subir más de 100% en un par de años suena a burbuja y aumenta el porcentaje de ver caídas de 50% al 70% después. Teniendo en cuenta que la historia de que Grecia aun no ha terminado etc la situación macro no parece favorable. Ahh y USA queriendo subir tipos (eso no es nada positivo para el mundo, USA quiere parar la música de la fiesta :))

Parece que el futuro no es bastante positivo, aunque las empresas estén dando mejores resultados que años anteriores. En el caso de España, el PER del indice esta en valores altos entorno a los 17, los buenos resultados han servido para no generar pánico al menos en Europa.

Viendo esto, me hace dudar mucho.

Revise gráficos desde 1977, casi 40 años de histórico. Y solo una vez el MACD ha rondado estas marcas en el gráfico semanal (en el 2000 para dar seguida a una caída). Por lo que no me gusta nada esta cota que ha alcanzado el MACD en el gráfico semanal. Esta claro que esta vez la subida no ha sido tan espontánea como aquella vez, que parece que fue en vertical.

En 1 año y medio subió un 115% para después caer un 70% aprox dos años y medio. Esta vez la subida no ha sido tan larga desde Draghi comenzó la QE (subida de casi un 50% en medio año, pero la velocidad a año y medio es como si fuese 150% en año y medio. Con la salvedad que el MACD ha ido a cotas no vista anteriormente, por lo que aumentan las probabilidades de que el MACD caiga)

Y ahora tenemos China que ya ha roto por subir mas de 150% en año y medio (ya esta cayendo un 30% desde sus máximos) y existe el peligro de que el gobierno chino, no pueda parar la caída libre. El subir más de 100% en un par de años suena a burbuja y aumenta el porcentaje de ver caídas de 50% al 70% después. Teniendo en cuenta que la historia de que Grecia aun no ha terminado etc la situación macro no parece favorable. Ahh y USA queriendo subir tipos (eso no es nada positivo para el mundo, USA quiere parar la música de la fiesta :))

Parece que el futuro no es bastante positivo, aunque las empresas estén dando mejores resultados que años anteriores. En el caso de España, el PER del indice esta en valores altos entorno a los 17, los buenos resultados han servido para no generar pánico al menos en Europa.

Viendo esto, me hace dudar mucho.

Sunday, July 19, 2015

¿Mantener acciones en verano 2015?

Ya queda poco para verano y a más de uno se preguntará si se queda totalmente liquido o mantiene las acciones. Con los últimos meses difíciles en los que la bolsa (ibex35) bajo como 1500 puntos [esto es alrededor de un 13%]. Y en 7 días ha recuperado alrededor de 1000 puntos de los 1500 perdidos anteriormente.

Con las noticias de Grecia que finalmente parece que ya se ha solucionado. Más de uno puede pensar que lo difícil ya ha pasado y que lo mejor sea mantener.

Pero noticias malas y buenas para distraer siempre los tendremos. Ahora la duda es China y el posible crash que se esta formando allí.

Aparte de las noticias, si miramos un gráfico de muy largo plazo, gráfico mensual, nos haremos una idea de la estrategia ha utilizar. "Jugamos" básicamente con el MACD y el histograma del MACD y el momemtum. En el gráfico desde el 1996 parece que ha funcionado bastante bien. Siempre que el histograma del MACD comienza a caer y comienza a cruzar la linea horizontal de cero, deberíamos de comenzar a dudar.

Ya en enero de 2015 comenzó cruzando pero después se publico el QE en Europa y parece que se dio la vuelta, se recupero un poco. Pero ahora de nuevo comienza el histograma peleando para cruzar la linea horizontal de cero y eso quiere decir que pasamos a dudar de la potencia alcista y somos mas partidarios de caídas. Aparte el momentum ya lleva bajo las medias del momemtun de 20 y 33 sesiones desde Octubre de 2014, es decir, la tendencia se esta desacelerando con respecto a sus ultimas medias. Este es otro punto de referencia que nos hace dudar de la tendencia alcista.

Si se analizan los gráficos diarios o semanales no se ve este posible peligro y parece buen momento. Pero prefiero hacer caso al mensual y aunque haya empresas con buenos PER (debajo de 15 por ejemplo) y estan dando mejores resultados mes a mes (enlace), mejor ser precavido.

Por tanto ahora que la "novela" Griega parece haber dado una tregua y ha permitido recuperar todo lo perdido desde Abril15. Ha sido el mejor momento para recoger el "chiringuito" y dejar al resto que juegue en bolsa.

Nos veremos después de verano, estando ahora 100% en liquidez.

Con las noticias de Grecia que finalmente parece que ya se ha solucionado. Más de uno puede pensar que lo difícil ya ha pasado y que lo mejor sea mantener.

Pero noticias malas y buenas para distraer siempre los tendremos. Ahora la duda es China y el posible crash que se esta formando allí.

Aparte de las noticias, si miramos un gráfico de muy largo plazo, gráfico mensual, nos haremos una idea de la estrategia ha utilizar. "Jugamos" básicamente con el MACD y el histograma del MACD y el momemtum. En el gráfico desde el 1996 parece que ha funcionado bastante bien. Siempre que el histograma del MACD comienza a caer y comienza a cruzar la linea horizontal de cero, deberíamos de comenzar a dudar.

Ya en enero de 2015 comenzó cruzando pero después se publico el QE en Europa y parece que se dio la vuelta, se recupero un poco. Pero ahora de nuevo comienza el histograma peleando para cruzar la linea horizontal de cero y eso quiere decir que pasamos a dudar de la potencia alcista y somos mas partidarios de caídas. Aparte el momentum ya lleva bajo las medias del momemtun de 20 y 33 sesiones desde Octubre de 2014, es decir, la tendencia se esta desacelerando con respecto a sus ultimas medias. Este es otro punto de referencia que nos hace dudar de la tendencia alcista.

Si se analizan los gráficos diarios o semanales no se ve este posible peligro y parece buen momento. Pero prefiero hacer caso al mensual y aunque haya empresas con buenos PER (debajo de 15 por ejemplo) y estan dando mejores resultados mes a mes (enlace), mejor ser precavido.

Por tanto ahora que la "novela" Griega parece haber dado una tregua y ha permitido recuperar todo lo perdido desde Abril15. Ha sido el mejor momento para recoger el "chiringuito" y dejar al resto que juegue en bolsa.

Nos veremos después de verano, estando ahora 100% en liquidez.

Sunday, July 12, 2015

Grecia consigue rescate in extremis

La noticia de que hayan cancelado la cumbre de lideres de la Unión Europea, yo lo leo como buena. Interpreto que les quieren dar prioridad a las negociaciones de Grecia para sacar hoy a la noche la noticia: "Tercer Rescate a Grecia, conseguido"

Desde enero hasta abril se venia subiendo en la bolsa sin descanso y con este hilo, de si Grecia paga de que si Grecia va imprimir drachmas, de que si el referendum e Grecia etc, las bolsas al menos se han calmado y han vuelto a la incertidumbre. No creo que los lideres quieran que se forme nada parecido al "Problemón Chino". Un parón, bien "natural" o con "noticia" incluida no viene nada mal.

Como nota recordativa del 2012 "Los países de la eurozona y el Fondo Monetario Internacional (FMI) alcanzarón en su tercera reunión y tras casi 13 horas finales de negociaciones, el acuerdo para desbloquear unos 43 billones del rescate 'numero 2' "

Saturday, July 11, 2015

China + Grecia, la batalla de verano

No salimos de una "pesadilla" y ya las noticias nos están preparando para comenzar la siguiente "batalla". El peligro del desplome de la bolsa de China. Aún sin tener nada claro sobre el futuro de Grecia, aunque se ha avanzado bastante, sobresalen noticias de que la mitad de las acciones de China han sido paralizadas y no cotizan en el mercado libre para evitar caídas descomunales. Las autoridades chinas están intentando por todos los medios calmar la situación o controlarlo en todo lo posible para que no se convierta en un gran pinchazo. Esta claro que desde el verano pasado se ha formado una burbuja, ya que el china liberalizo el mercado para que los "extranjeros" pudieran invertir en acciones del país. Con esta liberalización más los continuos estímulos monetarios han conseguido la "burbuja perfecta".

Antes de la caída, ya se considera pinchazo. En números generales, desde verano del año pasado, verano del 2014, las bolsas habían subido un 100%. En el crack del 29, en 1928 se comenzoó el año en el Dow cerca de los 200 y la caída no llego bien tarde en 1929, año y medio después. En ese año y medio, casi se duplico (igual que China), llegando a un maximo de 381. En 1924 el Dow venía moviéndose entorno a los 100 puntos. Y ese será un punto importante en la vuelta al indice a la normalidad. Toda la burbuja se formo en 4 años, suavemente, desde 1924 al 1928 para dar la puntalada final desde 1928 al 1929 (pero al final en 1933 el indice vuelve a situarse a la altura de cuando comenzó todo, alrededor de entre 50 y 150 del Dow). "Llego a caer por miedo en 1933 por miedo a los 50, después subió a 150, pero en la siguiente década se mantuvo en esa franja. Vamos, en valores similares a 1924"

Shanghai Stock Exchange Composite Index

*Datos Bloomberg

Shenzhen Stock Exchange Composite Index

Datos Bloomberg

Ahora si se aplica la misma hipótesis, estos dos índices bajarían un 50% respecto a sus valores actuales para quedarse en los valores de antes de la "explosión" de mediados del verano pasado.

Parece ser que la "gente" estaba tomando posiciones apalancadas, es decir, pedía prestado dinero para invertir en acciones ya que se revalorizabán rápido y mucho (y como perder esa oportunidad no?). La gente de a pie, viendo la fiesta, tendría pensado estar un par de meses, recoger frutos y salir. Hasta que sin ningún motivo te encuentras en el pico final y existe el riesgo de que muchos se quedasen "amarrados" a sus acciones, ahora infladas artificialmente por los créditos. En resumen, algo parecido algo parecido a 1929.

Ahora la duda de Europa y EEUU es si ese percance les puede afectar. Europa a priori puede que no afecte tanto como a EEUU (Asia y EEUU tienen mayor relación entre ellos y pueden verse "infectados" unos a otros). A Europa a priori le afectaría en menor medida, pero como estamos en un mundo globalizado, le tocaría su pequeña parte de sufrimiento.

Antes de la caída, ya se considera pinchazo. En números generales, desde verano del año pasado, verano del 2014, las bolsas habían subido un 100%. En el crack del 29, en 1928 se comenzoó el año en el Dow cerca de los 200 y la caída no llego bien tarde en 1929, año y medio después. En ese año y medio, casi se duplico (igual que China), llegando a un maximo de 381. En 1924 el Dow venía moviéndose entorno a los 100 puntos. Y ese será un punto importante en la vuelta al indice a la normalidad. Toda la burbuja se formo en 4 años, suavemente, desde 1924 al 1928 para dar la puntalada final desde 1928 al 1929 (pero al final en 1933 el indice vuelve a situarse a la altura de cuando comenzó todo, alrededor de entre 50 y 150 del Dow). "Llego a caer por miedo en 1933 por miedo a los 50, después subió a 150, pero en la siguiente década se mantuvo en esa franja. Vamos, en valores similares a 1924"

Shanghai Stock Exchange Composite Index

*Datos Bloomberg

Shenzhen Stock Exchange Composite Index

Datos Bloomberg

Ahora si se aplica la misma hipótesis, estos dos índices bajarían un 50% respecto a sus valores actuales para quedarse en los valores de antes de la "explosión" de mediados del verano pasado.

Parece ser que la "gente" estaba tomando posiciones apalancadas, es decir, pedía prestado dinero para invertir en acciones ya que se revalorizabán rápido y mucho (y como perder esa oportunidad no?). La gente de a pie, viendo la fiesta, tendría pensado estar un par de meses, recoger frutos y salir. Hasta que sin ningún motivo te encuentras en el pico final y existe el riesgo de que muchos se quedasen "amarrados" a sus acciones, ahora infladas artificialmente por los créditos. En resumen, algo parecido algo parecido a 1929.

Ahora la duda de Europa y EEUU es si ese percance les puede afectar. Europa a priori puede que no afecte tanto como a EEUU (Asia y EEUU tienen mayor relación entre ellos y pueden verse "infectados" unos a otros). A Europa a priori le afectaría en menor medida, pero como estamos en un mundo globalizado, le tocaría su pequeña parte de sufrimiento.

Analisis básico de empresas Ibex35, Julio2015

Aún no ha terminado la "aventura" Griega. El sábado por la mañana Tsipras ya ha conseguido al menos que el parlamento Griego diera el visto bueno y poder seguir adelante con la Troika. Ahora la última palabra en el futuro de Grecia, lo tendrán los ministros financieros en Sábado, aceptando o rechazando las propuestas de Tsipras.

Aparte de todo este revuelo político he querido hacer un resumen de las empresas para ver cual parece mejor a primera vista.

He buscado los PER, Debt/Assets a finales de 2014, la diferencia en porcentaje entre 2011 y 2014 y el precio en libros. Vamos los ratios básicos, básicos.

Todo PER menor de 15 lo clasifique en verde (bueno en principio). Todo debt/asset menor de 35% también lo clasifique en verde. Toda bajada de deuda (% 2011 vs 2014) mayor de 10% idem y todo Price/book menor de 1,5 idem.

De las empresas de arriba y con esos datos, me gustan Mapfre/Santander/Repsol. Mapfre porque tiene PER bajo, casi deuda nula y no esta sobrevalorada (Price/book) bajo. Santander básicamente por su PER bajo y veo que no ha aumentado su deuda (la ha controlado). Repsol ha bajado muchísimo su deuda, antes (2011) tenia casi un 47% y en 3 años ha bajado a 22,5%, es decir, tiene buen margen para poder apostar por buenas inversiones (haciendo uso de deuda que puede conseguir).

Ahondando solo en gráficos de largo periodo, gráficos semanales. Mapfre pinta bien excepto su gran OBV (On Balance Volume) negativo, lo que quiere decir que la suma de días negativos es superior el volumen que los días positivos y sus respectivos volúmenes. Aunque el precio haya estado subiendo desde 2012, raro :(. Aun se mantiene sobre la media móvil de 200 sesiones semanal.

En el Santa el OBV desde el 2012 en general ha subido, a la vez que el precio desde 2012. BIEN. No cabe decir que todas las acciones tiene el estocástico en sobreventa, buena zona para coger posiciones. Y casualmente el Santa esta cerca de la ema 200, buena zona.

Por tanto Mapfre descartado. Me quedo con el Santa y como opción B (Repsol). Si, blue chips :)

Cochabamba, Bolivia

Si te ha gustado este artículo, por favor pincha en todos los botones de Twitter, Facebook y Google, para difundirlo y premiar el esfuerzo que ponemos en cada uno de ellos. Es la forma que tienes de ayudarnos a seguir creciendo.

Aparte de todo este revuelo político he querido hacer un resumen de las empresas para ver cual parece mejor a primera vista.

He buscado los PER, Debt/Assets a finales de 2014, la diferencia en porcentaje entre 2011 y 2014 y el precio en libros. Vamos los ratios básicos, básicos.

Todo PER menor de 15 lo clasifique en verde (bueno en principio). Todo debt/asset menor de 35% también lo clasifique en verde. Toda bajada de deuda (% 2011 vs 2014) mayor de 10% idem y todo Price/book menor de 1,5 idem.

De las empresas de arriba y con esos datos, me gustan Mapfre/Santander/Repsol. Mapfre porque tiene PER bajo, casi deuda nula y no esta sobrevalorada (Price/book) bajo. Santander básicamente por su PER bajo y veo que no ha aumentado su deuda (la ha controlado). Repsol ha bajado muchísimo su deuda, antes (2011) tenia casi un 47% y en 3 años ha bajado a 22,5%, es decir, tiene buen margen para poder apostar por buenas inversiones (haciendo uso de deuda que puede conseguir).

Ahondando solo en gráficos de largo periodo, gráficos semanales. Mapfre pinta bien excepto su gran OBV (On Balance Volume) negativo, lo que quiere decir que la suma de días negativos es superior el volumen que los días positivos y sus respectivos volúmenes. Aunque el precio haya estado subiendo desde 2012, raro :(. Aun se mantiene sobre la media móvil de 200 sesiones semanal.

En el Santa el OBV desde el 2012 en general ha subido, a la vez que el precio desde 2012. BIEN. No cabe decir que todas las acciones tiene el estocástico en sobreventa, buena zona para coger posiciones. Y casualmente el Santa esta cerca de la ema 200, buena zona.

Por tanto Mapfre descartado. Me quedo con el Santa y como opción B (Repsol). Si, blue chips :)

Cochabamba, Bolivia

Si te ha gustado este artículo, por favor pincha en todos los botones de Twitter, Facebook y Google, para difundirlo y premiar el esfuerzo que ponemos en cada uno de ellos. Es la forma que tienes de ayudarnos a seguir creciendo.

Monday, July 6, 2015

Grecia vs EU

Ya no sirve ni analisis técnico ni fundamental. Esta semana parece que se moverá todo a raiz de lo que vayan diciendo Holland, Merkel, Draghi, Tsipras...

Ha salido victorioso el NO a los recortes de la Union Europea en el referendum, algo que no se esperaba. Al menos aprendimos a decir No y Si en Griego.

Hay bastante desconcierto en que sucederá esta semana. ¿Los bancos griegos podrán abrir el martes como dijo Varoufakis? ¿Abrirán con una moneda paralela? ¿El Gobierno Griego sacará IOU (I Owe yous) , pero a quien se los venderá? ¿El martes el BCE mantendra la liquidez del ELA, o la aumentará para que los bancos griegos no caigan en bancarrota? . Muchas preguntas y poco tiempo.

El EUR/USD en la apertura ya se ha marcado una caida en seco de -1,2%, pasando de 1,1119 hasta alcanzar los 1,0980. Los futuros del DAX, IBEX etc tampoco auguran comienzos relajados, en el mercado OTC (Over the counter) ya estan un -3% en negativo, el ibex con caidas de 400 puntos y rondando los 103XX puntos.

Y hasta el martes parece que no va a quedar nada claro. Hace 3 años Grecia estaba en la misma situación y le ofrecieron una quita que tubo consecuencias en la bolsa directamente, en 3 meses cayo un 30%. Desde la remontada de 2012 la media movil de 50sesiones (marcada en azul) ha servido bastante bien como soporte, desde entonces dos veces ha estado rondando esa linea azul, donde justamente se encuentra ahora (Todo esto es en gráfica semanal).

Esta claro que antes, en el 2012, veniamos de una tendencia bajista, diferente al actual. Y no estaba abierto la QE de Draghi tampoco, por lo que una caida del pelo de 30% me parece dificil imaginar.

Aparte de todo ello, las empresas estan reportando trimestre a trimestre mejores resultados, por lo que fundamentalmente estan bastante bien. El Euro sigue caiendo por lo que las exportaciones seguiran subiendo mejorando aun mas los resultados de las empresas aumentado la parte "Net Export" del GDP. Por lo que me parece dificil creer en caidas grandes, aparte de la volatilidad de las noticias hasta que encuentre un acuerdo.

Tal vez mas miedo nos deberia de dar, la caida de alrededor de 30% que se han marcado en Shangai en varias semanas, aunque aqui esa noticias a pasado un poco desapercibida.

Греция будет присоединиться к России?

Cochabamba, Bolivia

Ha salido victorioso el NO a los recortes de la Union Europea en el referendum, algo que no se esperaba. Al menos aprendimos a decir No y Si en Griego.

Hay bastante desconcierto en que sucederá esta semana. ¿Los bancos griegos podrán abrir el martes como dijo Varoufakis? ¿Abrirán con una moneda paralela? ¿El Gobierno Griego sacará IOU (I Owe yous) , pero a quien se los venderá? ¿El martes el BCE mantendra la liquidez del ELA, o la aumentará para que los bancos griegos no caigan en bancarrota? . Muchas preguntas y poco tiempo.

El EUR/USD en la apertura ya se ha marcado una caida en seco de -1,2%, pasando de 1,1119 hasta alcanzar los 1,0980. Los futuros del DAX, IBEX etc tampoco auguran comienzos relajados, en el mercado OTC (Over the counter) ya estan un -3% en negativo, el ibex con caidas de 400 puntos y rondando los 103XX puntos.

Y hasta el martes parece que no va a quedar nada claro. Hace 3 años Grecia estaba en la misma situación y le ofrecieron una quita que tubo consecuencias en la bolsa directamente, en 3 meses cayo un 30%. Desde la remontada de 2012 la media movil de 50sesiones (marcada en azul) ha servido bastante bien como soporte, desde entonces dos veces ha estado rondando esa linea azul, donde justamente se encuentra ahora (Todo esto es en gráfica semanal).

Esta claro que antes, en el 2012, veniamos de una tendencia bajista, diferente al actual. Y no estaba abierto la QE de Draghi tampoco, por lo que una caida del pelo de 30% me parece dificil imaginar.

Aparte de todo ello, las empresas estan reportando trimestre a trimestre mejores resultados, por lo que fundamentalmente estan bastante bien. El Euro sigue caiendo por lo que las exportaciones seguiran subiendo mejorando aun mas los resultados de las empresas aumentado la parte "Net Export" del GDP. Por lo que me parece dificil creer en caidas grandes, aparte de la volatilidad de las noticias hasta que encuentre un acuerdo.

Tal vez mas miedo nos deberia de dar, la caida de alrededor de 30% que se han marcado en Shangai en varias semanas, aunque aqui esa noticias a pasado un poco desapercibida.

Греция будет присоединиться к России?

Cochabamba, Bolivia

Sunday, July 5, 2015

Grecia Grecia Grecia, NAI OXI NAI OXI

Todo el mundo esta hoy pendiente de Grecia, un país de unos 10M. de habitantes nada mas, hasta antes de la crisis pasaba desapercibida, pero lleva un quinquenio dando guerra en las noticias.

Hoy ni las caidas enormes de Asia preocupan parece ser. Solo la vista en Greece y en su OXI y NAI.

Por las ultimas noticias a falta de 30 minutos del cierre de urnas parece que el OXI gana, es decir, el NO a los recortes de la Union Europea. Seran verdad estos datos?

También aparecen noticias, de que a falta de dos horas de los cierres, solo el 35% del censo había votado, y como minimo se necesita un 40% para dar por bueno el resultado.

Todo son incognitas, antes del recuento.

Hoy ni las caidas enormes de Asia preocupan parece ser. Solo la vista en Greece y en su OXI y NAI.

Por las ultimas noticias a falta de 30 minutos del cierre de urnas parece que el OXI gana, es decir, el NO a los recortes de la Union Europea. Seran verdad estos datos?

También aparecen noticias, de que a falta de dos horas de los cierres, solo el 35% del censo había votado, y como minimo se necesita un 40% para dar por bueno el resultado.

Todo son incognitas, antes del recuento.

Saturday, July 4, 2015

Greece in Panic, Euro party ends up, sure?

Mañana estará interesante el día. Aunque la pregunta del referéndum solo tenga dos respuesta: NAI (SI en Griego) o OXI (No en Griego), las consecuencias son varias y diversas.

Según lo leído en la prensa, si sale NAI, al menos, el ministro de finanzas dijo que se marchaba, vamos que dimitía. Ya le quedaría tiempo libre para poder escribir un libro que ahora que es famoso, sería muy vendido. Y Tsipras convocaría nuevas elecciones, es decir, tras solo 6 meses de su entrada y ya se quiere marchar.

La pregunta sería si los griegos realmente sabrán lo que realmente están votando. Es decir, todos los pros y los contras de sus respuesta. El gobierno, ha pasado la responsabilidad de la solución económica a la gente. Que no son expertos en macroeconomía, no tienen datos económicos de su país etc. para poder tomar decisiones, es decir, un locura.

Un banco por ejemplo, decide si puede darte una hipoteca porque te analiza, recaba información de ti, se cubre, entiende de riesgos/ventajas... El banco no pasa la decisión de concederte o no la hipoteca, por la "votación" de una persona tercera que no tiene conocimientos (riesgo/beneficio), ni datos para poder decidir.

El voto que salga mañana, será por tanto, para ver quien tiene mas marketing en Grecia,entre otras, (Syriza o Europa). El que más "publicidad" haga, gana, pero afectando en la economía macro, una barbaridad.

Esta semana ya comenzó la publicidad del "FMI", de que Grecia necesita 50M Billions. Grecia, ídem, diciendo al pueblo que un OXI, no significa irse del Euro y da mejor posición de negociación etc. Ahora que los griegos decidan con esa información. Pues vaya información más "cutre" para poder decidir (cualquier cargo de decisión necesita números y si han querido que la gente se convierta en "mini-ministros" de finanzas, deberían de proporcionarles de números, entiendo). Podrían al menos dar toda la información posible al que decide.

Yo creo que si sale un NO, los griegos pueden darse cuenta que sus ahorros [si es que las tienen] se pueden esfumar en un 30% o un 50% o más. Y para evitar eso supongo que votarán un SI, ya que muchos depósitos seguro que se quedaron "atrapados" y el miedo a perderlos les hará votar un SI. Si sale un NO en la votaciones, mi impresión es que todos los griegos están "secos" en sus cuentas bancarias, y les da igual lo que suceda.

Esta claro desde comenzó la crisis, la "Euro Party" en la que estaba Grecia (crédito a discreción) se le acabo. Si se usase todo este tiempo perdido de negociaciones, en buscar inversiones, montar empresas puede que mejorasen poco a poco. Ahora por su tozudez, tienen todo en contra: mal marketing empresarial (es decir, las empresas extranjeras dudo que quieran invertir en Grecia), consumo interno parado ya que solo pueden sacar 60€/dia (y el consumo interno suele ser la mayor partida del PIB en todo país. Por ejemplo, en España el consumo de hogares es el 57% del PIB (Grecia no creo que sea muy, muy diferente). Inversión nacional empresarial también parada, porque voy a comenzar un negocio si cortan el grifo interno ellos cuando quieren.

Cochabamba, Bolivia

Según lo leído en la prensa, si sale NAI, al menos, el ministro de finanzas dijo que se marchaba, vamos que dimitía. Ya le quedaría tiempo libre para poder escribir un libro que ahora que es famoso, sería muy vendido. Y Tsipras convocaría nuevas elecciones, es decir, tras solo 6 meses de su entrada y ya se quiere marchar.

La pregunta sería si los griegos realmente sabrán lo que realmente están votando. Es decir, todos los pros y los contras de sus respuesta. El gobierno, ha pasado la responsabilidad de la solución económica a la gente. Que no son expertos en macroeconomía, no tienen datos económicos de su país etc. para poder tomar decisiones, es decir, un locura.

Un banco por ejemplo, decide si puede darte una hipoteca porque te analiza, recaba información de ti, se cubre, entiende de riesgos/ventajas... El banco no pasa la decisión de concederte o no la hipoteca, por la "votación" de una persona tercera que no tiene conocimientos (riesgo/beneficio), ni datos para poder decidir.

El voto que salga mañana, será por tanto, para ver quien tiene mas marketing en Grecia,entre otras, (Syriza o Europa). El que más "publicidad" haga, gana, pero afectando en la economía macro, una barbaridad.

Esta semana ya comenzó la publicidad del "FMI", de que Grecia necesita 50M Billions. Grecia, ídem, diciendo al pueblo que un OXI, no significa irse del Euro y da mejor posición de negociación etc. Ahora que los griegos decidan con esa información. Pues vaya información más "cutre" para poder decidir (cualquier cargo de decisión necesita números y si han querido que la gente se convierta en "mini-ministros" de finanzas, deberían de proporcionarles de números, entiendo). Podrían al menos dar toda la información posible al que decide.

Yo creo que si sale un NO, los griegos pueden darse cuenta que sus ahorros [si es que las tienen] se pueden esfumar en un 30% o un 50% o más. Y para evitar eso supongo que votarán un SI, ya que muchos depósitos seguro que se quedaron "atrapados" y el miedo a perderlos les hará votar un SI. Si sale un NO en la votaciones, mi impresión es que todos los griegos están "secos" en sus cuentas bancarias, y les da igual lo que suceda.

Esta claro desde comenzó la crisis, la "Euro Party" en la que estaba Grecia (crédito a discreción) se le acabo. Si se usase todo este tiempo perdido de negociaciones, en buscar inversiones, montar empresas puede que mejorasen poco a poco. Ahora por su tozudez, tienen todo en contra: mal marketing empresarial (es decir, las empresas extranjeras dudo que quieran invertir en Grecia), consumo interno parado ya que solo pueden sacar 60€/dia (y el consumo interno suele ser la mayor partida del PIB en todo país. Por ejemplo, en España el consumo de hogares es el 57% del PIB (Grecia no creo que sea muy, muy diferente). Inversión nacional empresarial también parada, porque voy a comenzar un negocio si cortan el grifo interno ellos cuando quieren.

Cochabamba, Bolivia

Wednesday, June 3, 2015

Análisis del PIB en España, 57% consumo de hogares

Se me paso por la cabeza, analizar los datos de España para ver donde esta la mayor parte de nuestro PIB.

Si el PIB se puede calcular mediante el concepto de gasto, básicamente, (consumo + inversión + gasto publico + "net exports") o por el de producción, que básicamente es (salarios + intereses + alquiler+ dividendos). Podemos ver con datos del INE en que parte tenemos la mayor rama de PIB.

En 2015 en el primer trimestre se tuvo 270.703 millones de € de PIB (mismo trimestre del año anterior 262.910, así que algo mejor ya va)

Y de esos 270.703 M€, 154.682 M€ son de gasto de consumo de las personas normales. Es decir, el consumo final de hogares representa el 57% del PIB total de España. Si esto se estanca impacta directamente en el PIB con fuerza, de ahí que digan que el consumo es necesario para mantener la economía.

*Datos recogidos del INE

Vamos todos a consumir, jaja

Si el PIB se puede calcular mediante el concepto de gasto, básicamente, (consumo + inversión + gasto publico + "net exports") o por el de producción, que básicamente es (salarios + intereses + alquiler+ dividendos). Podemos ver con datos del INE en que parte tenemos la mayor rama de PIB.

En 2015 en el primer trimestre se tuvo 270.703 millones de € de PIB (mismo trimestre del año anterior 262.910, así que algo mejor ya va)

Y de esos 270.703 M€, 154.682 M€ son de gasto de consumo de las personas normales. Es decir, el consumo final de hogares representa el 57% del PIB total de España. Si esto se estanca impacta directamente en el PIB con fuerza, de ahí que digan que el consumo es necesario para mantener la economía.

% sobre PIB

|

||

Gasto en consumo final

|

209.422

|

77.36%

|

- Gasto en

consumo final de los hogares

|

154.684

|

57.14%

|

- Gasto en

consumo final de las ISFLSH

|

2.705

|

1.00%

|

- Gasto en

consumo final de las AAPP

|

52.033

|

19.22%

|

*Datos recogidos del INE

Si a esto le sumamos el consumo de las administraciones publicas, nos ponemos entorno al 77%. Normalmente suele rondar por esos números, consumo final de hogares entre 56% a 58%. Y el consumo de las AAPP entre 18% a 20%.

Después el "Net Export", suele rondar el 3% a favor, es decir, hay mas exportaciones que importaciones, por norma. Normalmente un 3% sobre el PIB. 32% del PIB, mas o menos, corresponde a exportaciones y el -29% a importaciones (dinero que hay que pagar afuera, por las importaciones)

| Exportaciones de bienes y servicios |

88.037

|

32.52%

|

| - Exportaciones de bienes |

60.314

|

22.28%

|

| - Exportaciones de servicios |

27.723

|

10.24%

|

| Importaciones de bienes y servicios |

79.779

|

29.47%

|

| - Importaciones de bienes |

64.816

|

23.94%

|

| - Importaciones de servicios |

14.963

|

5.53%

|

El resto, 19% o 20% corresponde a inversiones. Ya que, la formula es:

(consumo + inversión + gasto publico + "net exports")

consumo = 58% aprox. (57,14% +1%)

gasto publico = 19% aprox. (19,22%)

net exports = 3% (32,52% - 29,47%) [exportaciones - importaciones]

* Si importo mas a lo que exporto, mi "trade deficit" será negativo

Lo que nos queda hasta el 100% del PIB, son inversiones, alrededor de 20%

(consumo + inversión + gasto publico + "net exports")

consumo = 58% aprox. (57,14% +1%)

gasto publico = 19% aprox. (19,22%)

net exports = 3% (32,52% - 29,47%) [exportaciones - importaciones]

* Si importo mas a lo que exporto, mi "trade deficit" será negativo

Lo que nos queda hasta el 100% del PIB, son inversiones, alrededor de 20%

| % Sobre el PIB Trimestral I 2015 | ||

| - Activos fijos materiales | 44.471 | 16.43% |

| • Construcción | 26.380 | 9.74% |

| • Bienes de equipo y activos cultivados | 18.091 | 6.68% |

| - Productos de la propiedad intelectual | 7.485 | 2.77% |

*Datos recogidos del INE

Vamos todos a consumir, jaja

Sunday, May 17, 2015

La FED y la subida de tipos de interés para cuando.

Europa "imprimiendo" y USA paró el grifo a la QE : eso quiere decir que hay más € por cada $, el tipo de cambio baja (EUR/USD)

Europa "imprimiendo" y USA paró el grifo a la QE : eso quiere decir que hay más € por cada $, el tipo de cambio baja (EUR/USD)USA queriendo subir los tipos de interés (0,25% - 0,5% se supone) para controlar la inflación: se venderán más € para comprar $ (y con el carry-trade o spread se podría ganar un pequeño %. Aunque no sería un carry-trade que mucha gente hiciese, ya que hay mejores pares para ello). Si eso no es suficiente para mantener el tipo de cambio (no lo creo, el carry-trade no sería apetecible), USA podría ayudarse de las reservas del banco central, FED. [no interesa una moneda muy muy fuerte, sino sus productos no van a ser asequibles en el exterior]. Pero comparado con la EuroZona, las reservas de USA en moneda extranjera son muy pequeñas, equivalen a 2,5 meses de QE del BCE. ¿Serán suficientes para poder controlar/equilibrar el tipo de cambio EUR/USD?Aun quedan unos 15 meses de QE en Europa si es que no se adelanta la salida de la QE.

Si la FED se quedase sin reservas en moneda extranjera y no pudiera controlar el tipo de cambio, entonces el par se caería más en picado. Por lo que la duda de la FED puede que sea: cuantos van a invertir en USD financiándose con EUR o si son suficientes las reservas de la FED para poder controlar el tipo, según mi entender.

Por tanto, no creo que la FED suba pronto los tipos de interés sino tendrá que luchar con sus 2,5 meses de reservas. Esperaría a que a Europa le queden menos meses para finalizar la QE, yo creo, allá por finales de año.

Todo esto son reflexiones propias. :)

Official Reserve Assets (FMI-IMF)

USA: 143.068 M. equivalente en US Dollars

Euro Area: 774.221 M. equivalente en US Dollars

Japón: 1.283.920 M. equivalente en US Dollars

Cochabamba, Bolivia

Si te ha gustado este artículo, por favor pincha en todos los botones de Twitter, Facebook y Google, para difundirlo y premiar el esfuerzo que ponemos en cada uno de ellos. Es la forma que tienes de ayudarnos a seguir creciendo.

Saturday, May 16, 2015

¿Esta llegando a los "negocios" la QE Europea?

EL BCE ya hace casi 3 meses comenzó su programa de compra de activos adquiriendo bonos.

Según el enlace del eurostat "Inflación por países (eurostat)", la inflación en la Euro Area sigue bajo.

2014M05: 0,5%

2014M06: 0,5%

2014M07: 0,4%

2014M08: 0,4%

2014M09: 0,3%

2014M10: 0,4%

2014M11: 0,3%

2014M12: - 0,2%

2015M01: - 0,6%

2015M02: - 0,3%

2015M03: - 0,1% p. (provisional)

2015M04: - 0,0% e. (estimado)

Es decir, si que un pequeño efecto a tenido la decisión del QE del BCE, que lo comunico a mediados de Enero 2015. Incluso el par EUR/USD ha bajado considerablemente, actualmente ronda los 1,14 aproximadamente (aquellos años en los que rondaba los 1,4 e incluso los 1,5 EUR/USD finalizaron).

Aún con todo esto, la banca, ¿Sobra Dinero?. La banca vuelve a aparcar dinero en el BCE (economista.es), no sabe que hacer con tanta liquidez. Yo lo interpreto que los productos europeos al tipo de cambio 1,14 siguen siendo no muy rentables y la banca prefiere no arriesgar y meterlo en el BCE aunque ello implique penalización de 0,2% anual.

Usando la simple lógica, parece que los bancos no quieren dar créditos a los "negocios" ya que según los bancos estos aún no son muy rentables/golosos y prefieren aparcar el dinero en el BCE. La pregunta, ¿cual es el tipo de cambio que hay que conseguir para que Europa sea rentable para los bancos?

O el BCE esta esperando a que USA sube tipos de interés (que se estima sea pronto, no es un noticia sorpresa), con ello el par bajará algo y mejorarán los productos Europeos un poco más frente a USA. ¿Puede que los bancos esperan ese momento para dar créditos?

Lo que esta claro que ahora la mejor opción hasta que termine el QE en Europea es abrir coberturas [sell short en el EUR/USD] en el EUR/USD para proteger la perdida de valor mensual del EUR tras la liquidez que están metiendo el BCE (bien compra de activos o LTRO)

No solo el BCE se deberá de centrar en inyectar dinero, mediante QE. Sino que tendrá que forzar a que ese excedente vaya a los negocios, y si un -0,2% no es suficiente, tal vez el siguiente paso es bajarlo a -0,3%. Ya los bonos de larga duración están dando intereses negativos, y como dijo Draghi, no comprará bonos si estos rentan ya menos del 0,2%. Para poder ampliar el rango de compras, una de las opciones es penalizar más ese "parking" en el BCE a -0,3% por ejemplo. O ponerse a comprar otro tipo de activos [deuda de corporaciones triple A por ejemplo] , no solo bonos.

Ahora mismo, viendo la noticia del economista, la ruta del dinero no llega a buen puerto. La intención del BCE era que ese dinero circulase.

BCE "imprime electrónicamente" y compra bonos -- de esta forma mete dinero en el sistema bancario

Si ahora el sistema bancario no hace nada con ellos y lo vuelve a dejar en el BCE -- ese excedente no ha sido movido al mercado (y el único movimiento es que el BCE imprimio, y en vez de tener en su balance activos, vuelve a tener cash que el sistema bancario prefiere "aparcar"). No ha valido para nada esa impresión de Euros.

Cochabamba, Bolivia

Según el enlace del eurostat "Inflación por países (eurostat)", la inflación en la Euro Area sigue bajo.

2014M05: 0,5%

2014M06: 0,5%

2014M07: 0,4%

2014M08: 0,4%

2014M09: 0,3%

2014M10: 0,4%

2014M11: 0,3%

2014M12: - 0,2%

2015M01: - 0,6%

2015M02: - 0,3%

2015M03: - 0,1% p. (provisional)

2015M04: - 0,0% e. (estimado)

Es decir, si que un pequeño efecto a tenido la decisión del QE del BCE, que lo comunico a mediados de Enero 2015. Incluso el par EUR/USD ha bajado considerablemente, actualmente ronda los 1,14 aproximadamente (aquellos años en los que rondaba los 1,4 e incluso los 1,5 EUR/USD finalizaron).

Aún con todo esto, la banca, ¿Sobra Dinero?. La banca vuelve a aparcar dinero en el BCE (economista.es), no sabe que hacer con tanta liquidez. Yo lo interpreto que los productos europeos al tipo de cambio 1,14 siguen siendo no muy rentables y la banca prefiere no arriesgar y meterlo en el BCE aunque ello implique penalización de 0,2% anual.

Usando la simple lógica, parece que los bancos no quieren dar créditos a los "negocios" ya que según los bancos estos aún no son muy rentables/golosos y prefieren aparcar el dinero en el BCE. La pregunta, ¿cual es el tipo de cambio que hay que conseguir para que Europa sea rentable para los bancos?

O el BCE esta esperando a que USA sube tipos de interés (que se estima sea pronto, no es un noticia sorpresa), con ello el par bajará algo y mejorarán los productos Europeos un poco más frente a USA. ¿Puede que los bancos esperan ese momento para dar créditos?

Lo que esta claro que ahora la mejor opción hasta que termine el QE en Europea es abrir coberturas [sell short en el EUR/USD] en el EUR/USD para proteger la perdida de valor mensual del EUR tras la liquidez que están metiendo el BCE (bien compra de activos o LTRO)

No solo el BCE se deberá de centrar en inyectar dinero, mediante QE. Sino que tendrá que forzar a que ese excedente vaya a los negocios, y si un -0,2% no es suficiente, tal vez el siguiente paso es bajarlo a -0,3%. Ya los bonos de larga duración están dando intereses negativos, y como dijo Draghi, no comprará bonos si estos rentan ya menos del 0,2%. Para poder ampliar el rango de compras, una de las opciones es penalizar más ese "parking" en el BCE a -0,3% por ejemplo. O ponerse a comprar otro tipo de activos [deuda de corporaciones triple A por ejemplo] , no solo bonos.

Ahora mismo, viendo la noticia del economista, la ruta del dinero no llega a buen puerto. La intención del BCE era que ese dinero circulase.

BCE "imprime electrónicamente" y compra bonos -- de esta forma mete dinero en el sistema bancario

Si ahora el sistema bancario no hace nada con ellos y lo vuelve a dejar en el BCE -- ese excedente no ha sido movido al mercado (y el único movimiento es que el BCE imprimio, y en vez de tener en su balance activos, vuelve a tener cash que el sistema bancario prefiere "aparcar"). No ha valido para nada esa impresión de Euros.

Cochabamba, Bolivia

Momento ideal de pedir hipoteca para comprar casa? Buy a house in Spaint?

Precios medios de la vivienda de segunda mano:

En idealista:

Enlace IdealistaEnero 2014: 1726 €/m2

Febrero 2014: 1726 €/m2

Marzo 2014: 1709 €/m2

Abril 2014: 1698 €/m2

Mayo 2014: 1694 €/m2

Junio 2014: 1684 €/m2

Julio 2014: 1676 €/m2

Agosto 2014: 1669 €/m2

Septiembre 2014: 1600 €/m2 (* no esta actualizado parece ser)

Octubre 2014: 1600 €/m2 (* no esta actualizado parece ser)

...

Enero 2014: 1592 €/m2

Febrero 2014: 1595 €/m2 (pequeña subida)

Marzo 2014: 1597 €/m2 (pequeña subida)

Abril 2014: 1597 €/m2 (se mantiene. Aun no son 3 meses de subidas pero parece que ya este entrando en terreno llano en el que no bajará mucho mas)

En cambio fotocasa dice que:

Enlace FotocasaEnero 2014: 1734 €/m2

Febrero 2014: 1726 €/m2

Marzo 2014: 1712 €/m2

Abril 2014: 1710 €/m2

Mayo 2014: 1699 €/m2

Junio 2014: 1656 €/m2

Julio 2014: 1641 €/m2

Agosto 2014: 1656 €/m2 (Única subida en muchos meses.)

Septiembre 2014: 1647 €/m2

Octubre 2014: 1637 €/m2

...

Enero 2014: 1629 €/m2

Febrero 2014: 1627 €/m2

Marzo 2014: 1618 €/m2

Abril 2014: 1636 €/m2 (única subida del año en abril)

Según idealista ha habido pequeñas subidas en febrero y marzo, mientras que para fotocasa solamente en abril. Para decir con mayor probabilidad que se a tocado fondo, esperaríamos a que los dos digan durante tres meses que ha habido subidas.

En idealista:

Enlace IdealistaEnero 2014: 1726 €/m2

Febrero 2014: 1726 €/m2

Marzo 2014: 1709 €/m2

Abril 2014: 1698 €/m2

Mayo 2014: 1694 €/m2

Junio 2014: 1684 €/m2

Julio 2014: 1676 €/m2

Agosto 2014: 1669 €/m2

Septiembre 2014: 1600 €/m2 (* no esta actualizado parece ser)

Octubre 2014: 1600 €/m2 (* no esta actualizado parece ser)

...

Enero 2014: 1592 €/m2

Febrero 2014: 1595 €/m2 (pequeña subida)

Marzo 2014: 1597 €/m2 (pequeña subida)

Abril 2014: 1597 €/m2 (se mantiene. Aun no son 3 meses de subidas pero parece que ya este entrando en terreno llano en el que no bajará mucho mas)

En cambio fotocasa dice que:

Enlace FotocasaEnero 2014: 1734 €/m2

Febrero 2014: 1726 €/m2

Marzo 2014: 1712 €/m2

Abril 2014: 1710 €/m2

Mayo 2014: 1699 €/m2

Junio 2014: 1656 €/m2

Julio 2014: 1641 €/m2

Agosto 2014: 1656 €/m2 (Única subida en muchos meses.)

Septiembre 2014: 1647 €/m2

Octubre 2014: 1637 €/m2

...

Enero 2014: 1629 €/m2

Febrero 2014: 1627 €/m2

Marzo 2014: 1618 €/m2

Abril 2014: 1636 €/m2 (única subida del año en abril)

Según idealista ha habido pequeñas subidas en febrero y marzo, mientras que para fotocasa solamente en abril. Para decir con mayor probabilidad que se a tocado fondo, esperaríamos a que los dos digan durante tres meses que ha habido subidas.

Friday, May 8, 2015

Normalidad por fin para cerrar el viernes, alcistas ganadores

Bueno, ayer teníamos esperanza Apocalipsis en bolsa formacion "hammer" (7 mayo) de que subiera algo, por haber encontrado un posible "Hammer" y en pasadas ocasiones había dado buenos resultados (círculos rojos marcados en la imagen inferior)

Hoy finalmente ha subido más que un 2% e incluso a cerrado sobre nuestra marca 11295, Ibex35 soporte en 11295.html (4 mayo). Ese soporte lo rompió el martes con ganas y temíamos lo peor, pero los alcistas llegaron el último día de la semana para dejar claras las cosas.

Ahora bien, muchas veces tras ese "hammer" el Ibex suele acercase a la parte superior de la banda de bollinger que ahora se sitúa en 11878 (es decir, un 4% arriba del precio actual), marcado con recuadros amarillos en la imagen superior.

Conclusión: Esperamos subida del 4% para que ronde los 11878 (parte superior de bollinger)

Cochabamba, Bolivia

Hoy finalmente ha subido más que un 2% e incluso a cerrado sobre nuestra marca 11295, Ibex35 soporte en 11295.html (4 mayo). Ese soporte lo rompió el martes con ganas y temíamos lo peor, pero los alcistas llegaron el último día de la semana para dejar claras las cosas.

Ahora bien, muchas veces tras ese "hammer" el Ibex suele acercase a la parte superior de la banda de bollinger que ahora se sitúa en 11878 (es decir, un 4% arriba del precio actual), marcado con recuadros amarillos en la imagen superior.

Conclusión: Esperamos subida del 4% para que ronde los 11878 (parte superior de bollinger)

Cochabamba, Bolivia

Thursday, May 7, 2015

Apocalipsis en bolsa, formación "Hammer"

Después de bajar un 8% desde sus máximos el IBEX35, ya comienzan a salir noticias de que pueden surgir bajadas superiores. Que si los "bonos basura" anticipan caídas, Yellen en USA también no ayudando mucho con su comparecencia diciendo que esta todo sobrevalorado etc.

En Diciembre retrocedió 12% y en Septiembre un 16%. Bajará mas que eso en esta situación en la que esta entrando mensualmente 60K millones de EUR (no a bolsa todo, pero algo seguro que le llega).

Quedaron lejos esos 11295 de soporte. El lunes los rompió con ganas y hoy miércoles presagiaba otra gran caída pero finalmente se ha aguantado y parece que ha terminado el día formando una vela que lo llaman "hammer".

En los últimos 160 días de cotización, me salen 6 casos como esos "hammer" (los he marcado con una flecha verde en la imagen superior). Una sombra inferior larga y su cuerpo pequeño (verde, es decir se cerro por encima de la apertura) sin sombra casi superior. El volumen fue normal.

Conclusión: Esperanzas de subida en la cotización enseguida. El MACD ya se encuentra mas o menos donde queríamos, no tan sobrecomprado y el estocastico sobrevendido

Cochabamba, Bolivia

En Diciembre retrocedió 12% y en Septiembre un 16%. Bajará mas que eso en esta situación en la que esta entrando mensualmente 60K millones de EUR (no a bolsa todo, pero algo seguro que le llega).

Quedaron lejos esos 11295 de soporte. El lunes los rompió con ganas y hoy miércoles presagiaba otra gran caída pero finalmente se ha aguantado y parece que ha terminado el día formando una vela que lo llaman "hammer".

En los últimos 160 días de cotización, me salen 6 casos como esos "hammer" (los he marcado con una flecha verde en la imagen superior). Una sombra inferior larga y su cuerpo pequeño (verde, es decir se cerro por encima de la apertura) sin sombra casi superior. El volumen fue normal.

Conclusión: Esperanzas de subida en la cotización enseguida. El MACD ya se encuentra mas o menos donde queríamos, no tan sobrecomprado y el estocastico sobrevendido

Cochabamba, Bolivia

La jugada del "Carry-Trade" y el "Apalancamiento"

¿Que es el carry-trade?

Vamos a intentar explicarlos sin tecnicismos y sin errores. Básicamente consiste en financiarte en una moneda/país que tiene un tipo de interés bajo e invertimos en aquella moneda/país en la que el tipo de interés es superior.

Ejemplo:

Tipo Interes EUROZONA (EUR) actual: 0,05%

Tipo Interes NUEVA ZELANDA (NZD) actual: 3,5%

Nueva Zelanda y Australia suelen ser las típicas monedas con interés superiores con la que "jugar" al carry-trade. Aunque después hayan mejores interés fuera de los pares NO principales, por ejemplo Rusia lo tenemos a 12,5% ahora mismo (el que quiera ver los tipos de interés de las principales países, aquí dejo un enlace)

Nuestro ejemplo, lo haremos con el EUR/NZD y con un minilote, es decir, suponiendo que "invertimos" 1K (1000).

La jugada seria la siguiente: se vendería la moneda con pequeño interés (en este ejemplo vendemos 1000 EUR). Y compramos el equivalente de NZD, si suponemos que el EUR/NZD esta a 1, hubiéramos comprado 1000 NZD. Es decir, nos ponemos cortos en el par. Cuando "jugamos" con divisas, realmente se vende una divisa y se compra la otra o viceversa.

Si mantenemos 1 año esa trade, nuestros NZD nos darán un 3,5% anual, con el rollover. Y como estamos vendidos en el EUR tendremos que dar un 0,05% por el coste del interés del EUR. Es decir, nuestro saldo neto es que ganamos un 3,45% (esta es la teoría, los brokers suelen dificultar un poco, para poder a esto). Si el par (EUR/NZD) siguiese en 1, al cerrar la posición obtendriamos nuestros 1000 de la primera inversion, pero hubiéramos sacado 34,5$ por el efecto carry-trade

Conclusión: sacaríamos 34,5 $ al año por nuestros 1K de inversión (siempre y cuando el par EUR/NZD se mantenga en 1 en nuestro ejemplo)

Ahora, añadamos el concepto de apalancamiento al ejercicio.

Apalancamiento: no necesitamos el 100% de los 1K para invertir, solo nos piden una "garantía". Los brokers de divisas suelen ofrecer apalancamientos demasiado bajos de 200 a 1, incluso a veces hasta 400 a 1 (en FXCM por ejemplo el EUR/NZD es de 333 a 1)

En nuestro caso, para poder mover esos 1K solo nos pedirán 3$. Las comisiones en la apertura del trade suelen estar por los 3 a 5 pips, es decir, alrededor de 0,4$ si consideramos 5 pips de comisión.

Nuestra inversión asciende a 3$ + 0,4$ = 3,4$ (esta claro que el par no suele estar quieto, suele tener subidas y bajadas y nos irán quitando/añadiendo del equity de nuestra cartera, el saldo). ¿Pero si termina el año en el mismo punto en el que entramos que pasa?

Inversión Inicial: 3,4$

Beneficio por RollOver: 34,5$

Magía. NO. PERO lo difícil es que el par se mantenga. A esto jugaban muchos cuando el CHF tenia un par fijo contra el EUR. Y muchos bancos seguramente que jugaran a esto. Imaginad moviendo cantidades considerables, lo que pueden sacar.

Cochabamba, Bolivia

Vamos a intentar explicarlos sin tecnicismos y sin errores. Básicamente consiste en financiarte en una moneda/país que tiene un tipo de interés bajo e invertimos en aquella moneda/país en la que el tipo de interés es superior.

Ejemplo:

Tipo Interes EUROZONA (EUR) actual: 0,05%

Tipo Interes NUEVA ZELANDA (NZD) actual: 3,5%

Nueva Zelanda y Australia suelen ser las típicas monedas con interés superiores con la que "jugar" al carry-trade. Aunque después hayan mejores interés fuera de los pares NO principales, por ejemplo Rusia lo tenemos a 12,5% ahora mismo (el que quiera ver los tipos de interés de las principales países, aquí dejo un enlace)

Nuestro ejemplo, lo haremos con el EUR/NZD y con un minilote, es decir, suponiendo que "invertimos" 1K (1000).

La jugada seria la siguiente: se vendería la moneda con pequeño interés (en este ejemplo vendemos 1000 EUR). Y compramos el equivalente de NZD, si suponemos que el EUR/NZD esta a 1, hubiéramos comprado 1000 NZD. Es decir, nos ponemos cortos en el par. Cuando "jugamos" con divisas, realmente se vende una divisa y se compra la otra o viceversa.

Si mantenemos 1 año esa trade, nuestros NZD nos darán un 3,5% anual, con el rollover. Y como estamos vendidos en el EUR tendremos que dar un 0,05% por el coste del interés del EUR. Es decir, nuestro saldo neto es que ganamos un 3,45% (esta es la teoría, los brokers suelen dificultar un poco, para poder a esto). Si el par (EUR/NZD) siguiese en 1, al cerrar la posición obtendriamos nuestros 1000 de la primera inversion, pero hubiéramos sacado 34,5$ por el efecto carry-trade

Conclusión: sacaríamos 34,5 $ al año por nuestros 1K de inversión (siempre y cuando el par EUR/NZD se mantenga en 1 en nuestro ejemplo)

Ahora, añadamos el concepto de apalancamiento al ejercicio.

Apalancamiento: no necesitamos el 100% de los 1K para invertir, solo nos piden una "garantía". Los brokers de divisas suelen ofrecer apalancamientos demasiado bajos de 200 a 1, incluso a veces hasta 400 a 1 (en FXCM por ejemplo el EUR/NZD es de 333 a 1)

En nuestro caso, para poder mover esos 1K solo nos pedirán 3$. Las comisiones en la apertura del trade suelen estar por los 3 a 5 pips, es decir, alrededor de 0,4$ si consideramos 5 pips de comisión.

Nuestra inversión asciende a 3$ + 0,4$ = 3,4$ (esta claro que el par no suele estar quieto, suele tener subidas y bajadas y nos irán quitando/añadiendo del equity de nuestra cartera, el saldo). ¿Pero si termina el año en el mismo punto en el que entramos que pasa?

Inversión Inicial: 3,4$

Beneficio por RollOver: 34,5$

Magía. NO. PERO lo difícil es que el par se mantenga. A esto jugaban muchos cuando el CHF tenia un par fijo contra el EUR. Y muchos bancos seguramente que jugaran a esto. Imaginad moviendo cantidades considerables, lo que pueden sacar.

Cochabamba, Bolivia

Monday, May 4, 2015

Ibex35 soporte en 11295

Desde la recuperación del indice en 2012, agosto del 2012, ya han pasado 33 meses. De esos 33 meses en alrededor de 8 meses se ha tirado el indice bajo la media móvil de 50 sesiones (linea de referencia azul), un 25% del tiempo. En el resto de ocasiones, un 75%, se ha tirado por encima de la media de 50 sesiones.

Ahora ya tenemos el indice "jugando" con la media de 50 sesiones. Por tanto, tenemos un 75% de posibilidades de que se mantenga sobre la linea azul de 50 sesiones o suba por encima de ella. Y un 25% de posibilidades de que caiga.

Por tanto, no parece a primera vista una mala jugada el entrar en el Ibex35 en estos niveles, cerca de la linea azul de la media de 50 sesiones.

Si nos fijamos en las gráficas diarias, vemos que lleva semana y media cerca de la MM50. Y en la última yo diria que se ha creado un "Doji Star" en las velas japonesas. Una vela roja el miércoles bastante grande y después, el jueves, una figura con grandes sombras y pequeño cuerpo apoyado además en la MM50.

Aunque el MACD, no este a nuestro gusto, bajo bajo. Parece buena oportunidad de entrada ya que el momentum también esta, según su histórico de 2012, en unos de los puntos más bajos, muy a menudo, rebota tras esos puntos.

Ahora ya tenemos el indice "jugando" con la media de 50 sesiones. Por tanto, tenemos un 75% de posibilidades de que se mantenga sobre la linea azul de 50 sesiones o suba por encima de ella. Y un 25% de posibilidades de que caiga.

Por tanto, no parece a primera vista una mala jugada el entrar en el Ibex35 en estos niveles, cerca de la linea azul de la media de 50 sesiones.

Si nos fijamos en las gráficas diarias, vemos que lleva semana y media cerca de la MM50. Y en la última yo diria que se ha creado un "Doji Star" en las velas japonesas. Una vela roja el miércoles bastante grande y después, el jueves, una figura con grandes sombras y pequeño cuerpo apoyado además en la MM50.

Aunque el MACD, no este a nuestro gusto, bajo bajo. Parece buena oportunidad de entrada ya que el momentum también esta, según su histórico de 2012, en unos de los puntos más bajos, muy a menudo, rebota tras esos puntos.

Mientras se mantenga sobre los 11295 en los cierres, NO FEAR. El jueves cerro en 11385 cerca de la MM50.

Conclusión: Buena opción para coger posiciones alcistas, aunque espero que se tome unas semanas, plano/descendente. Ya que su subida ha sido rápida estos 3 meses desde la noticia de Draghi. La MM50 suele estar dentro de las bandas de bollinger, y esta vez las bandas fueron tan rápido que dejaron fuera la linea azul en dos ocasiones (marzo y abril). Las bandas deben de "tragar" a la MM50 de nuevo.

Sunday, April 5, 2015

Masa Monetaria M1,M2 y M3 de algunos países de Europa

Tras buscar por la red los datos al final se ha podido obtener algunos datos sobre las masas monetarias de ciertos países en categorías M1, M2 y M3

M1 podríamos decir que es la masa monetaria liquida (excluimos la M0). Aquí entrarían las monedas, billetes, cuentas corrientes más el dinero de los bancos en el central bank (que poco a poco ira a menos ya que Draghi penaliza con 0,2%).

M1 podríamos decir que es la masa monetaria liquida (excluimos la M0). Aquí entrarían las monedas, billetes, cuentas corrientes más el dinero de los bancos en el central bank (que poco a poco ira a menos ya que Draghi penaliza con 0,2%).

M2, estaría toda la masa monetaria de M1 más depósitos a corto plazo (casi liquido) o similares.

M3, sería la suma de M1 y M2, más depósitos a largo plazo, plazos generalmente más de 2 años. Mucho menos liquido que la M2

Olvidamos para el ejemplo las M4 que es todo lo anterior, es decir la M3 más por ejemplo depósitos de extranjeros en el país.

*in billions EUR

Masa Monetaria de algunos Paises E.U.

Con esa regla, en esos países pudiera haber potencial de crecimiento o mejora (Finlandia, Italia, Alemania). Y si en vez de M1 cogemos la M2, me salen Italia, Alemania y Polonia como las que más cantidad tienen en M2 con respecto a M3.

Diría que en esos países (Finlandia, Italia, Alemania) con M1/M3 hay más dinero con la que pueden "jugar" en los mercados la gente, causando repentinos aumentos de ofertas y por consiguiente aumento en las valoraciones de los stocks por ejemplo.

Todo esto como dije, son conclusiones propias.

Gabrovo (Габрово), Bulgaria

Si te ha gustado este artículo, por favor pincha en todos los botones de Twitter, Facebook y Google, para difundirlo y premiar el esfuerzo que ponemos en cada uno de ellos. Es la forma que tienes de ayudarnos a seguir creciendo.

M1 podríamos decir que es la masa monetaria liquida (excluimos la M0). Aquí entrarían las monedas, billetes, cuentas corrientes más el dinero de los bancos en el central bank (que poco a poco ira a menos ya que Draghi penaliza con 0,2%).

M1 podríamos decir que es la masa monetaria liquida (excluimos la M0). Aquí entrarían las monedas, billetes, cuentas corrientes más el dinero de los bancos en el central bank (que poco a poco ira a menos ya que Draghi penaliza con 0,2%).M2, estaría toda la masa monetaria de M1 más depósitos a corto plazo (casi liquido) o similares.

M3, sería la suma de M1 y M2, más depósitos a largo plazo, plazos generalmente más de 2 años. Mucho menos liquido que la M2

Olvidamos para el ejemplo las M4 que es todo lo anterior, es decir la M3 más por ejemplo depósitos de extranjeros en el país.

M1

|

M2

|

M3

|

M1/M3

|

M1/M2

|

M2/M3

|

|

France

|

885.7

|

1703.7

|

2086.3

|

0.425

|

0.520

|

0.817

|

Netherlands

|

442.8

|

840.1

|

883.7

|

0.501

|

0.527

|

0.951

|

Spain

|

602.6

|

997.2

|

1086.2

|

0.555

|

0.604

|

0.918

|

Poland

|

150.85

|

259.675

|

263.325

|

0.573

|

0.581

|

0.986

|

UK

|

1850.85

|

2031.345

|

3156.57

|

0.586

|

0.911

|

0.644

|

Germany

|

1610

|

2453

|

2486

|

0.648

|

0.656

|

0.987

|

Italy

|

873

|

1323.7

|

1347.5

|

0.648

|

0.660

|

0.982

|

Finland

|

100.2

|

131.6

|

148.2

|

0.676

|

0.761

|

0.888

|

Portugal

|

79.8

|

166.7

|

0.479

|

*in billions EUR

Masa Monetaria de algunos Paises E.U.

Aunque no sea experto. Intentemos sacar conclusiones de esta situación en los diferentes países. Igual digo una burrada por el desconocimiento.

Si dividimos M1/M3 nos saldría el resultado del dinero "libre" que no esta en depósitos, bien largo o corto plazo y por tanto "líquidos" del todo. Francia por ejemplo de todo su M3 tiene un 42,5% NO "retenido" en depósitos y podría usarlos ya mismo para inversión. el 57,5% restante se podría considerar retenido En mi jerga, el 42,5% esta esperando o podría estar esperando al acecho de inversiones, como si fuera un margen de maniobra

Con esa regla, en esos países pudiera haber potencial de crecimiento o mejora (Finlandia, Italia, Alemania). Y si en vez de M1 cogemos la M2, me salen Italia, Alemania y Polonia como las que más cantidad tienen en M2 con respecto a M3.

Diría que en esos países (Finlandia, Italia, Alemania) con M1/M3 hay más dinero con la que pueden "jugar" en los mercados la gente, causando repentinos aumentos de ofertas y por consiguiente aumento en las valoraciones de los stocks por ejemplo.

Todo esto como dije, son conclusiones propias.

Si te ha gustado este artículo, por favor pincha en todos los botones de Twitter, Facebook y Google, para difundirlo y premiar el esfuerzo que ponemos en cada uno de ellos. Es la forma que tienes de ayudarnos a seguir creciendo.

Thursday, March 19, 2015

Ferrovial ha subido más de un 400% desde 2009

Hoy toca Ferrovial que lleva una racha muy muy buena. Es normal que mucha gente que lleve esta acción este dudando mucho ya que esta llegando a su máxima histórica en 2007 como se puede ver en la imagen inferior.

En aquel ciclo subió un 600% en 7 años. Ahora, desde los mínimos de 2009, ha subido mas de un 400% en 6 años. ¿Podrá aguantar mucho mas?. El panorama parece idóneo con QE Europea

Veamos que paso en el pasado. Solo tenemos una caída grande por lo que tendremos que definir/buscar si en aquel entonces algún indicador nos daba alguna señal. En aquel entonces, por lo que se ve se formo divergencia entre el MACD semanal y el precio, bastante clara.

Pero esta vez no se aprecia nada de eso.

Y si vamos a gráfico diario, se ve que esta a muy poco del máximo y con tendencia alcista. Pero lo que me dejo sorprendido es el indicador OBV diario, que no le saco lógica.

En aquel ciclo subió un 600% en 7 años. Ahora, desde los mínimos de 2009, ha subido mas de un 400% en 6 años. ¿Podrá aguantar mucho mas?. El panorama parece idóneo con QE Europea

Veamos que paso en el pasado. Solo tenemos una caída grande por lo que tendremos que definir/buscar si en aquel entonces algún indicador nos daba alguna señal. En aquel entonces, por lo que se ve se formo divergencia entre el MACD semanal y el precio, bastante clara.

Pero esta vez no se aprecia nada de eso.

Y si vamos a gráfico diario, se ve que esta a muy poco del máximo y con tendencia alcista. Pero lo que me dejo sorprendido es el indicador OBV diario, que no le saco lógica.

Ya adentrándonos en el gráfico, el MACD y estocástico llevan mucho tiempo sobrecomprados. No se si aguantaron mucho más, las probabilidades dicen que no. He marcado en la imagen superior una estrella verde para ver como el MACD esta también en sus máximos y este indicador se gira bastantes veces en ese punto (o muy cerca de el)

En el año lleva ganados alrededor de 17%, que no es mala marca.

De acuerdo que es de las acciones del Ibex que no tiene mucha deuda sobre los fondos propios. Ronda el 1,1 veces de deuda sobre fondos propios, que no es una burrada tampoco. Pero el PER ttr que presenta de 35, para mi, creo que es demasiado comparada con la media.

Conclusión: Personalmente me libraría de ellas, solo por el echo de evitar un golpe bajista. Y si alguien lleva algunas, se habrá sacado una buena tajada hasta ahora. Que la última perra la luche el vecino.

Saturday, March 14, 2015

Esperando en la grada al siguiente "toro"

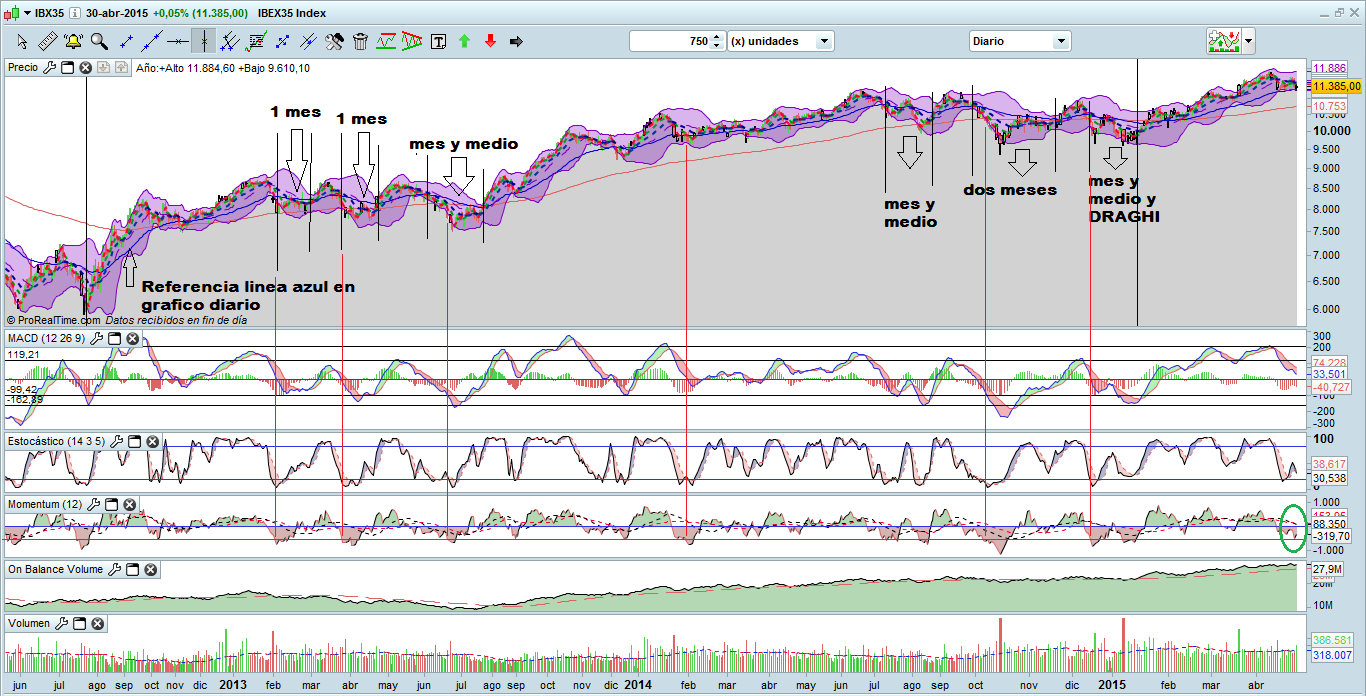

Aunque tal vez ya lo haya comentado en algún post anterior me ha parecido interesante remarcar el indicador momentum (12) con el Ibex35.

El estocástico (14,3,5) lo tenemos puesto algo más sensible que el momentum, por lo puede dar bastantes señales falsas, pero si que nos sirve en conjunto con el momentum.

Siempre que la linea del momentum (12) cruce a la baja la media móvil de 33 sesiones, tendremos señal de venta. Siempre que la el momentum (12) cruce al alza la media móvil de 20 sesiones tendremos señal de compra, siempre hablando de gráfico diario.

En el momento actual de subidas generalizadas en Europa, aunque el Ibex se ha quedado un poco rezagado. Como el momentum ya ha cruzado a la baja, estamos a la espera de que cruce al alza la linea de la media móvil de 20 sesiones, para apertura de largos

El estocástico (14,3,5) lo tenemos puesto algo más sensible que el momentum, por lo puede dar bastantes señales falsas, pero si que nos sirve en conjunto con el momentum.

Siempre que la linea del momentum (12) cruce a la baja la media móvil de 33 sesiones, tendremos señal de venta. Siempre que la el momentum (12) cruce al alza la media móvil de 20 sesiones tendremos señal de compra, siempre hablando de gráfico diario.

En el momento actual de subidas generalizadas en Europa, aunque el Ibex se ha quedado un poco rezagado. Como el momentum ya ha cruzado a la baja, estamos a la espera de que cruce al alza la linea de la media móvil de 20 sesiones, para apertura de largos

Friday, March 13, 2015

Subidas de indices Europeos 2015

Veamos una imagen global de los indices Europeos más comunes, desde sus mínimos de 2015 hasta el cierre de 13 de Marzo 2015

El Ibex se ha quedado un poco atrasado con respecto al resto y la media. Sera la siguiente semana, SU SEMANA?

Aprox.

|

|||

MIB

|

07-ene

|

17991,80

|

27%

|

DAX

|

06-ene

|

9382,82

|

26%

|

PSI

|

07-ene

|

4602,48

|

24%

|

CAC

|

06-ene

|

4076,16

|

23%

|

OMX Helsinki

|

07-ene

|

2920,84

|

21%

|

AEX

|

06-ene

|

406,3

|

21%

|

BEL

|

07-ene

|

3186,74

|

17%

|

OMX Stockholm

|

06-ene

|

1421,34

|

17%

|

IBEX

|

09-ene

|

9610,10

|

15%

|

OMX Oslo

|

06-ene

|

513,14

|

10%

|

Media

|

21%

|

El Ibex se ha quedado un poco atrasado con respecto al resto y la media. Sera la siguiente semana, SU SEMANA?

Subscribe to:

Posts (Atom)